コア・サテライト戦略を採用し、ポートフォリオの中核を成す運用資産(コア部分)と運用資産(サテライト部分)に分けて、運用を行なっています。

今回は、ブログで運用状況を公開している運用資産(コア部分)の目標アセットアロケーションをご紹介します。

「投資成果はアセットアロケーション(資産配分)でほとんど決まってしまう」と言われるほど、アセットアロケーションは重要なものです。

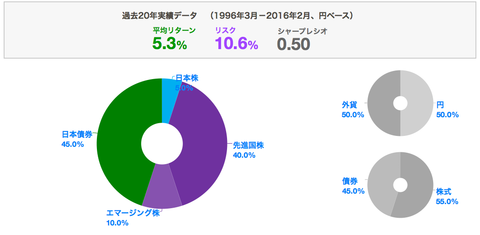

私が目標としているアセットアロケーションは、

・国内と海外の比率が1:1

・株式と債券の比率も概ね1:1

といったイメージ。

債券比率が高く、30代のアセットアロケーションにしては、保守的すぎるかもしれません。

目標アセットアロケーションを決める際に参考にしたのが、ネットで無料公開されている「わたしのインデックス」です。

「わたしのインデックス」では、過去20年の実績データを使って、色々な資産(国内外債券、国内外株式など)を組み合わせたアセットアロケーションの平均リスク・リターンを算出することができます。

私の目標アセットアロケーションの平均リスク・リターンを計算してみると

過去20年間の実績データ(1996年3月-2016年2月)で、平均リターンが5.3%、リスクが10.6%でした。

今後、運用資産(コア部分)は、目標アセットアロケーションにしたがって、低コストなインデックスファンドと個人向け国債を地道に積み立てていきます。

今回は、ブログで運用状況を公開している運用資産(コア部分)の目標アセットアロケーションをご紹介します。

| アセットクラス | 構成割合 | 許容乖離幅 |

| 国内債券 | 45% | ±5% |

| 国内株式 | 5% | ±5% |

| 先進国株式 | 40% | ±5% |

| 新興国株式 | 10% | ±5% |

「投資成果はアセットアロケーション(資産配分)でほとんど決まってしまう」と言われるほど、アセットアロケーションは重要なものです。

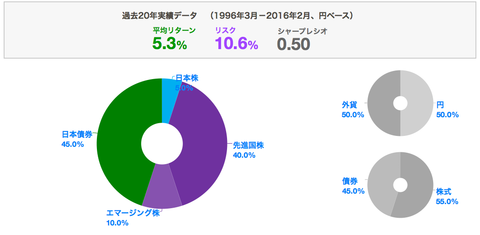

私が目標としているアセットアロケーションは、

・国内と海外の比率が1:1

・株式と債券の比率も概ね1:1

といったイメージ。

債券比率が高く、30代のアセットアロケーションにしては、保守的すぎるかもしれません。

目標アセットアロケーションを決める際に参考にしたのが、ネットで無料公開されている「わたしのインデックス」です。

「わたしのインデックス」では、過去20年の実績データを使って、色々な資産(国内外債券、国内外株式など)を組み合わせたアセットアロケーションの平均リスク・リターンを算出することができます。

私の目標アセットアロケーションの平均リスク・リターンを計算してみると

(出典:「わたしのインデックス」から転載)

過去20年間の実績データ(1996年3月-2016年2月)で、平均リターンが5.3%、リスクが10.6%でした。

今後、運用資産(コア部分)は、目標アセットアロケーションにしたがって、低コストなインデックスファンドと個人向け国債を地道に積み立てていきます。